买房对于许多人来说可能是人生中最大的一笔投资,而保护这笔财富的关键就是购买 Homeowners Insurance(房屋保险)。除了房主需要房屋保险外,租房的朋友也可以通过 Renter’s Insurance(租房保险) 来保障个人财产安全。

尽管美国法律没有强制要求房主购买房屋保险,但在申请房贷时,银行或抵押贷款机构通常会要求房主提供房屋保险,以确保房子在火灾或其他意外中不受损失或贬值。房屋保险的条款种类繁多,如何选择适合自己的保险方案以及如何省钱购买,是每位房主都需要了解的重要知识。

美国房屋保险详解

想要获得可靠的保障,就得先搞清楚房屋保险里面的各种条款,这样才好根据自己的实际情况来选购保险。

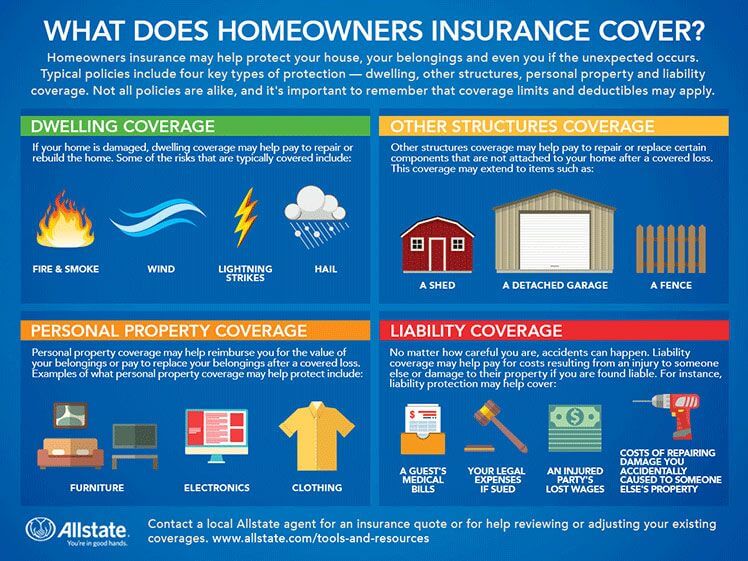

房屋保险的基础理赔项目

一般来说,独立家庭房屋(Single Family House) 的房屋保险通常涵盖以下六大基础理赔项目,每项都有明确的保护范围和条件:

- Dwelling Protection(住宅建筑保护)

保障房屋主建筑及附属连体建筑(如车库)的损毁赔偿。保险条款中通常会详细列出哪些情况的损毁能够赔付,哪些情况不在赔偿范围内。 - Other Structures Protection(独立建筑保护)

保障与主建筑分离的其他独立结构的损毁赔偿,例如独立车库、工具房、围栏等。这类结构的赔偿条款与主建筑类似。 - Personal Property Coverage(个人财产保护)

保障条款规定范围内的个人财产损毁或被盗的修复与更换费用。通常包括家具、电器、衣物、首饰等。如果家中有高价值物品(如珠宝、收藏品),需要额外购买专门的保险来覆盖这些物品的风险。 - Additional Living Expenses Coverage(额外生活费用保障)

又称“Loss of Use Coverage”,保障因灾难导致房屋不可居住期间的额外生活费用,如临时住宿、餐饮支出等。 - Liability Coverage(责任保险)

保护屋主在以下情况下的法律和赔偿责任:

- 有人因意外在你的房产上受伤。

- 你、你的家人或宠物对他人财产造成损坏而需要承担赔偿或官司费用。

- Medical Payments Coverage(医疗费用保障)

保障客人在你的房产中意外受伤或你及家人在其他地方受伤的医疗费用。不论责任归属,这部分保险都提供一定额度的医疗费用赔偿(通常额度较小),以避免小事故升级为严重的法律纠纷。

常见房屋保险的附加理赔选项

除了基础保障外,房主还可以根据自身需求选择以下常见的附加保险选项,以提供更全面的保护:

- Water Backup Coverage(水倒流保险)

虽然基础房屋保险通常涵盖因爆水管或家电溢水造成的水害损失,但如果是由下水道(sewer)或集水泵(sump pump)等非管道系统设备的故障引起的水倒流,这种情况需要额外的水倒流保险来覆盖。 - Scheduled Personal Property Coverage(指定个人财产保险)

如果基础保险中的个人财产保额不足,或者对高价值物品有赔付上限,可以通过这一附加选项专门为珠宝首饰、艺术品、收藏品等高价值财产提供保障。这通常需要对相关物品进行专业估价。 - Extended Dwelling Coverage(额外房屋建筑保险)

当建筑成本因市场变化而增加时,基础保额可能无法完全覆盖重建费用。这项附加保险通常提供超出原保额 20%~25% 的额外保障,确保你无需自掏腰包填补差额。 - Business Property Coverage(商业财产保险)

如果你在家中经营家庭业务(Home Business),这项保险可以为存放在家中的商业相关物品提供保障,例如产品库存、设备等。 - Ordinance or Law Coverage(法规或法律要求保险)

老房子可能不符合当前的建筑规范(Building Codes)。如果房屋因损毁需要按法规要求进行升级或重建,这项保险可以报销由此产生的额外费用。 - Identity Theft Coverage(身份盗窃保险)

这一选项为因身份盗窃造成的财务损失提供保障。不过需要注意,许多银行或信用卡公司已自带欺诈免责保护,如果你平时较注意信用安全,并能及时处理盗窃问题,这类附加保险可能并非必需。

这些附加选项为房主提供了更多个性化保障,尤其适合有特殊需求或面临特定风险的房主。在选择时,建议根据实际情况和预算权衡,以确保既能有效保障财产,又避免不必要的费用支出。

房屋保险种类

房屋保险条款解析:Named-Peril vs. Open-Peril

房屋保险的条款通常分为两类:Named-Peril(指定危险) 和 Open-Peril(不指定危险)。

- Named-Peril:仅涵盖保单中明确列出的风险。如果某种情况未在合约中列明,保险公司将不予理赔。

- Open-Peril:与之相反,除非保单中特别排除某些风险,其余所有情况都能得到理赔。Open-Peril条款对投保人更有利,但保费相对较高。有时选择 Named-Peril 并增加特定风险的附加条款(Endorsement)可能是更经济的选择。

房屋保险的九大类型

根据保险的覆盖范围和理赔条件,房屋保险主要分为以下九种类型:

1. HO-1:基础房屋保险

- 保障范围:Named-Peril,仅涵盖10种情况的房屋建筑损失,包括:

火灾或烟雾、爆炸、闪电、冰雹和风暴、盗窃、恶意破坏、车辆或飞机导致的损毁、暴动和骚乱、火山爆发。 - 特点:可能包含部分个人财产赔付,但不提供责任保险。适合预算有限或仅需基本保障的房主。

2. HO-2:扩展基础保险

- 保障范围:在HO-1的基础上增加6种情况,包括:

- 物体坠落。

- 冰雪重量导致的损坏。

- 冷暖气等系统的结冰或破裂。

- 管道撕裂或膨胀。

- 突然溢出的水或蒸汽。

- 电流引发的意外损坏。

- 特点:涵盖房屋建筑和部分个人财产损失,并包括责任保险。

3. HO-3:最常见的房屋保险

- 保障范围:

- 房屋建筑:按 Open-Peril 理赔,除特别列出的排除项外,其他情况均保。

- 个人财产:按 Named-Peril 理赔。

- 特点:通用性强,适合大多数房主。

4. HOB:水害扩展版保险

- 保障范围:与HO-3类似,房屋建筑按 Open-Peril 理赔,个人财产按 Named-Peril 理赔。

- 特点:增加了对水害的理赔范围,适合需要额外防水保障的房主,还涵盖如船、剪草机、拖拉机等家用附属物。

5. HO-4:租客保险(Renters Insurance)

- 保障范围:类似 HO-2,仅涵盖租客的个人财产损失和责任险,不包括房屋建筑。

- 特点:专为租房者设计,保护室内财产和意外责任。

6. HO-5:全面保障保险

- 保障范围:

- 房屋建筑和个人财产:均按 Open-Peril 理赔,除特别排除项外其他情况均保。

- 特点:覆盖范围最广,保费也最高,适合需要全面保障的房主。

7. HO-6:公寓保险(Condo Insurance)

- 保障范围:

- 个人财产和责任险。

- 公寓内部结构(墙体、地板、天花板)的损毁。

- 特点:公寓外部的公共区域通常由HOA(业主协会)负责,HO-6则专注于室内部分。

8. HO-7:移动房屋保险(Mobile Home Insurance)

- 保障范围:与 HO-3 类似,但专为移动房屋设计。

- 特点:针对移动房屋的特殊需求,如运输中的额外保障。

9. HO-8:老房子保险

- 保障范围:类似 HO-3,但建筑赔付以实际现金价值为上限。

- 特点:适合历史建筑或注册地标的房屋,避免因修复成本高昂而造成经济压力。

常规房屋保险不涵盖的情况

尽管房屋保险为房主提供了广泛的保障,但大多数保单(包括常见的 HO-3 和 HO-5)都会对以下情况导致的房屋或财产损失不予理赔:

- 自然灾害:

- 洪水

- 地震

- 塌方

- 环境和结构问题:

- 发霉

- 非管道或家电引起的水害

- 地基变形或沉降

- 生物损害:

- 虫害、鼠害

- 宠物造成的破坏

- 日常磨损与人为因素:

- 正常磨损、老化

- 故意丢失

- 核事故

- 政府行为

由于常规房屋保险不涵盖这些高风险事件,如果你的房屋位于洪水、飓风或地震等自然灾害高发地区,或对某些特定风险感到担忧,建议额外购买 洪水保险(Flood Insurance)、地震保险 等专门险种,以确保全面的财产保护。

如何有效降低房屋保险保费?

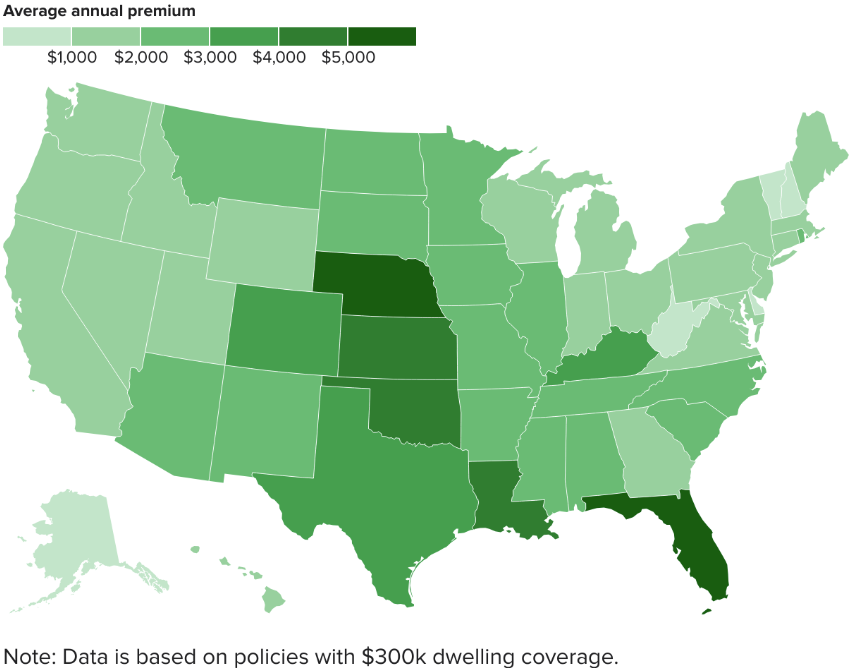

根据 BankRate 网站的分析,在美国,一栋价值 30 万美元的房屋,其房屋保险费用平均每年为 $2,182。然而,实际的保费金额可能因多种因素而有所不同,其中 地理位置 是影响房屋保险价格的关键因素之一。不同地区的自然灾害风险、当地建筑成本以及犯罪率等都会直接左右保险费用。

除了地理位置之外,房屋保险的保费受保障范围、自付额、房屋条件以及保险公司等因素影响,不同选择可能导致数百美元的差异。以下是一些实用技巧,帮助你在确保全面保障的同时节省保费:

1. 多比较保险公司,货比三家

- 花时间向多家保险公司询价,不仅可以更了解各保险条款,还能对比服务质量。

- 主动询问是否有额外优惠,比如多保单折扣或其他节省策略。

2. 提高自付额(Deductible)

- 自付额是屋主在保险公司开始赔偿前需自行承担的损失金额。

- 将自付额从 $500 提高到 $1,000,通常可节省约 25% 的保费。

- 若房屋位于自然灾害频发地区(如地震区),建议在保单中单独设定针对该风险的自付额,以便更灵活控制保费。

3. 选择合理的保险金额

- 切勿将房屋的土地价值计算在保险金额中,因为土地本身不会受到风暴、火灾等风险影响。

- 仅根据房屋的实际重建成本设定保险金额,可有效避免支付不必要的保费。

4. 绑定多种保险

- 将房屋保险与汽车保险绑定在同一家保险公司购买,通常可获得 5% 至 15% 的折扣。

- 但在绑定前,仍需比较单独购买和绑定后的总费用,确保真正划算。

5. 提高房屋抗灾能力

- 通过安装风暴百叶窗、加强屋顶、更新老旧电力系统等提升房屋的抗灾性能,可获得保费优惠。

- 这些改进不仅能提高房屋安全,还可能节省5%到15%的保费。

6. 提升家庭安全

- 安装烟雾报警器、防盗锁、防盗报警器等设备,通常可享受约 5% 的保费折扣。

- 安装自动喷水灭火系统或可通知警察和消防的监控系统,折扣可能高达 15%-20%。

- 在决定前,了解设备的安装成本以及保险公司认可的设备类型,确保节省大于投入。

7. 寻找额外折扣

- 退休折扣:55岁以上的退休人士由于居家时间较长,能降低火灾和盗窃风险,部分保险公司会提供额外优惠。

- 良好信用记录:保持良好的信用评分不仅对房屋保险,其他类型的保险费用也会更低。

- 老客户奖励:某些保险公司为 3-5 年以上的忠诚客户提供约 5% 的折扣,6 年以上甚至可能享受 10% 的优惠。尽管如此,仍建议定期比价,以确保实际划算。

8. 考虑房屋本身条件

- 房屋靠近消防栓或位于有专业消防部门的社区,通常保费会更低。

- 若房屋的电力、暖气或管道系统较新(10年以内),也能减少保费。

- 东部的混砖房屋因抗风性较强,西岸的抗震建材房屋,均可降低 5%-15% 的保费。

选购房屋保险时的注意事项!

购买房屋保险不仅是保护房屋资产的重要步骤,也是避免未来财务风险的关键决策。除了关注保费(Premium),保险的涵盖范围(Coverage)和自付额度(Deductible)同样是你在选购保险时必须重点考虑的因素。以下几点是选择房屋保险时的实用指南,帮助你避免踩坑:

1. 了解保险涵盖范围及赔偿金额上限

- 覆盖范围:大多数房屋保险不包括水灾或地震等自然灾害,因此如果你的房屋位于高风险地区,务必额外购买专门的 洪水保险 或 地震保险。

- 赔偿上限:确保你的保单涵盖所有潜在损失的重建费用。如果房屋价值被低估(如你为房子投保 15 万美元,而重建需要 18 万美元),超出保单金额的部分将由你自行承担。

2. 熟悉保险公司的理赔限制

- 珠宝、贵重物品:许多房屋保险对珠宝、艺术品、收藏品等高价值物品设有限制,只有在单独投保或添加附加条款后才能获得赔偿。

- 特定事件排除:部分条款可能排除某些特定事件导致的损失,购买前需仔细阅读保单内容,避免不必要的误会。

3. 考虑房屋重建成本

- 投保金额应与房屋的实际 重建成本 持平,而不是市场售价。保险公司仅赔付保单中声明的金额,因此如果保额不足(例如房屋重建需要 18 万美元,但保单仅覆盖 15 万美元),你将需要自行承担差额。

4. 了解房屋实际现金价值(Actual Cash Value, ACV)

- 在某些情况下,如果房屋因损毁而不打算重建,保险公司会按照房屋的 实际现金价值(即当前价值减去折旧)进行赔偿。这笔赔偿通常低于重建成本,因此需要结合自身需求选择合适的保障条款。

5. 主动沟通:不懂就问

- 房屋保险的条款可能复杂且容易混淆,因此在购买保险时,不要害怕提出问题:

- 我的保单涵盖哪些自然灾害?哪些不包括在内?

- 贵重物品是否需要额外投保?

- 如果房屋因特殊情况需要重建,赔付金额是否充足?

通过与保险公司代表沟通,了解保单的每一项细节,你可以确保自己的房产和财务安全得到充分保护。

房屋保险不仅仅是房主的法律或贷款义务,更是你保护家庭资产和生活质量的关键工具。通过关注保费、覆盖范围、自付额度以及特定赔偿条款,你可以更有信心地选择最适合自己需求的保险方案。购买保险时,始终记住:“不懂就问,细读条款,确保全面保障。” 毕竟,只有在了解清楚后,才能在未来真正高枕无忧。